2024年是SiC行業的分水嶺,也是Cree的分水嶺。

2024年,Cree的8寸廠規劃達產;

2024年,Cree的器件產品業務將超過材料業務占比;

2024年,Cree給出了營收15億美元,EBIT3.75億元的營業目標;

2024年,越來越多研究機構和廠商認可的碳化硅行業的爆發寄點;

2024年,大陸資本的發力預計會對6寸材料和SBD的格局帶來一定沖擊。

在2024年這個時點,本文嘗試回答幾個問題:

1.SiC功率行業格局相比現在是否有變化;

2.Cree的商業模式與戰略的互動關系;

3.新的行業環境下,圍繞Cree的戰略和商業模式,Cree有哪些業務的確定性是[敏感詞]的。

本文主要探討Cree的碳化硅功率業務。

01

2024年的風口和變局

在特斯拉吹響SiC規模應用的哨聲后,SiC功率賽道見到了黎明前的[敏感詞]束刺眼的光,繼而國內外廠商聞聲而動,大象起舞。

站在電動汽車、光伏、5G的幾個風口上,碳化硅可謂火的不行。功率作為碳化硅的主賽道,主流機構對未來產業規模都給出了很樂觀的預測,且有一個觀點基本形成共識:

2024年左右,SiC全球行業寄點即將到來。 2019年碳化硅功率器件總市場規模約為5.41億美元,IHSMarkit 預估,2027年全球功率市場需求超100億美元。受新能源汽車龐大需求的驅動,以及光伏風電和充電樁等領域對于效率和功耗要求提升,2024年左右,碳化硅功率市場大概率迎來寄點時刻。

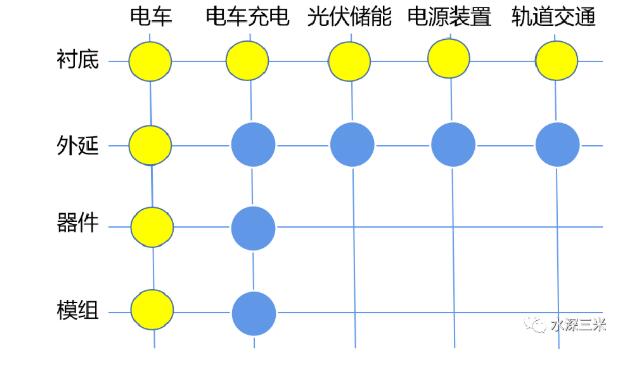

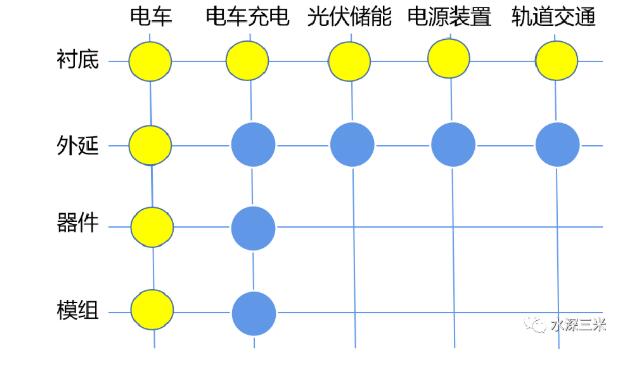

目前風口上的廠商的主要有三大類: 碳化硅材料大戶,Cree、羅姆、II-VI,由材料逐步向器件產品走。 功率器件大戶,ST、英飛凌、安森美,由器件產品往材料走。 傳統汽車配件和整車廠商,博世、比亞迪半導體、豐田,由整車零部件往器件產品走。

整體來看主流玩家還是歐美日廠商,國內廠商基本還都是陪跑狀態,材料和產品的整體市場份額低于10%。

但是國內正在崛起力量不可忽視,大陸“產業資本+政府資本”的鑰匙一旦扭開,全球的產能供給和價格都會受到沖擊。

一是國內資本的習慣,國內廠商對成熟技術業務的運營管理、“企業+政府”的帶來資本性支出的顯著放大效應,都會在短期內帶來大量的高性價比的產能,電子產業的很多賽道都重復演繹了這一點。

二是碳化硅行業的投資金額遠低于硅基的先進工藝,整體市場對大資金擴產的敏感性相對更高。

三是整個產業鏈條基于LED技術,國內廠商在設備、材料技術方面都有基于LED的產業基礎,LED已經形成了足夠大的產業體量,水大魚大。

根據目前國內廠商的建廠計劃,

2024年,在6英寸的導電襯底、SBD+MOS(非車應用)的業務領域,大陸資本有望成為全球不可忽視的一股力量,并在2024年后影響更加深遠。以目前掌握的信息,這個預期是非常值得期待的。

傳統龍頭虎視眈眈,新進入者氣勢如虹,2024年Cree的相對確定性在哪? 在SiC爆發的前夜,Cree作為帶頭大哥,爆發力如何? Cree作為一家典型的歐美范企業,當行業的整體或部分逐步成熟,由技術驅動向資本或運營管理驅動的方向轉變,Cree當如何自處? 有哪些是相對確定的,先說結論,本文認為:

Cree的價值核心在8寸材料(襯底>外延)和車用器件產品(汽車>充電)。  02 2024年的商業戰略

02 2024年的商業戰略

Think big,Think long!

Cree的戰略很明確:

一是包攬整個第三代半導體的產業鏈; 二是核心資源向器件業務傾斜。 根據Cree業績說明會披露的相關信息: 2017年,材料占比低于產品業務占比; 2021年,材料和產品業務各占一半;

2024年,產品顯著高于材料業務占比。 2019年和2021年,Cree完成照明和LED業務的出售,目前是純粹的第三代半導體廠商,包括SiC(SiC on SiC,功率業務)和GaN(GaN on SiC,主要射頻)兩塊業務,出售襯底、外延片、功率或射頻器件產品,并且提供氮化鎵射頻器件的代工業務,基本囊括了第三代半導體的所有環節。

全產業鏈的商業模式和向器件產品傾斜的戰略,兩者是什么關系? 中短期,看優點。 供應鏈方面,材料產能保障器件產品穩定供貨。目前材料產能十分緊缺,主流的器件廠商均與上游材料廠商簽署長期供應協議,一般協議的周期長達五年的時間。ST收購碳化硅材料企業Norstel、英飛凌和GT Advanced進行材料的聯合研發生產,也都體現了目前主流器件廠商對上游材料產能的焦慮。經過這一輪的缺芯之痛,尤其是汽車行業,對器件上游的穩定供應能力的關注度也會愈加提高,對掌握材料產能的器件廠商會有更強的偏向。

因此,供貨穩定目前是碳化硅功率產品很重要的產品屬性。 新技術方面,材料和器件的同步研發能縮短學習周期。Cree在奧爾巴尼試驗線目前已將6英寸轉換到了8英寸,并已經開始生產運行,不僅對材料端的研發信息反饋具備價值,也有利于推動自身產品更快實現8英寸的量產。在目前碳化硅材料性能各方面還未完全穩定的情況下,

“材料+設計+工藝”的信息傳遞和聯動研發具備較大的技術和時間價值。 另外,全產業鏈對提高和平滑銷售毛利率,優化存貨管理等方面的優勢,這里不再贅述。

長期,看缺點。 業務獨立性的問題。Cree的材料客戶與其器件的業務構成直接的競爭關系,Cree能夠獲取材料客戶的產能安排、研發節奏等核心商業信息,并且對于器件客戶上游的供應穩定性和產品形象都不是一個明智的選擇,由此帶來的信任缺失是避免不了的。

短期看,Cree在材料產能端擁有[敏感詞]的話語權,但待材料市場成熟穩定下來,材料客戶可能會有更加合適的供應商選項。 業務聚焦的問題。Cree前期的管理層的水平風評并不高,新一屆的管理團隊的水平還需要時間檢驗。

能否在轉移業務重心的同時,不失目前材料環節的市場競爭力,繼續引領碳化硅產業的變革,還有待市場考驗。 綜上。

短期看,以材料的核心話語權推動下游器件產品業務的快速增長。Cree的模式能夠推動其研發量產更快,客戶推廣更易、利潤水平更優,以最強的爆發力搶目前Cree的既有占碳化硅即將爆發的市場份額。

長期看,在穩定成熟的市場環境下,Cree材料業務在獨立性和業務聚焦的壓力下可能并不占優勢。 2024年后,大家再談到Cree的時候,可能偏向于認為這是一家器件公司,而非一家材料企業。

02 2024年的材料業務

全球[敏感詞]條8英寸,2021年爬坡,2024年達產,做大哥得有點做大哥的樣子。

先說整體行業,為什么說碳化硅導電材料是一個非常優質的賽道? 一是有錢,SiC導電材料的產業價值占比非常高。

目前SiC導電材料占據了60%-70%的價值環節。目前SiC功率器件成本中40%至50%為襯底,60%和70%為外延片,這部分市場目前基本全部由材料廠商享有,市場集中度非常高。剩余40%至30%的器件制造和封測業務由材料廠商和傳統器件廠商等共同享有,相對分散。

未來SiC導電材料依舊會是產業鏈的核心價值環節。SiC 片與傳統硅片制備過程相比,硅片長晶速度約為碳化硅長晶速度的200倍,且晶柱僅有20mm帶來的切片難度很大,再加缺陷密度帶來的良率問題,即便隨著后期工藝的日益成熟,其在產業鏈的價值依舊與Si產業鏈存在很大的差距。

二是有勢,材料環節掌握核心話語權。如上文所述,產業鏈條的某一環節的話語權,對產業鏈條的其他環節有促進作用,尤其是針對于當下的碳化硅功率行業。在

一個快速增長的市場中,哪個環節的進入壁壘[敏感詞],產能缺口[敏感詞],這個環節在產業鏈條的話語權大概率優先。 進入壁壘多高?一是碳化硅產業的封閉性帶來的供應鏈壁壘,由于長晶和工藝經驗的高相關性,導致上游的設備環節標準化程度很低,Cree、羅姆等主流材料廠商的長晶爐自己設計,設備生產以設備制造代工為主。因此,核心長晶環節的上游設備資源實際由廠商自己掌握,

新進入者需要同時解決工藝和設備的問題。二是碳化硅的材料特性帶來制備技術壁壘,SiC 晶片的核心參數包括微管密度、位錯密度、電阻率、翹曲度、表面粗糙度等。在密閉高溫腔體內進行原子有序排列并完成晶體生長、同時控制參數指標是復雜的系統工程,將生長好的晶體加工成可以滿足半導體器件制造所需晶片又涉及一系列高難度工藝調控;隨著碳化硅晶體尺寸的增大及產品參數要求的提高,生產參數的定制化設定和動態控制難度會進一步提升。因此,穩定量產各項性能參數指標波動幅度較低的高品質碳化硅晶片的技術難度很大,

不管是以國內廠商為代表的4寸走向6寸,還是國際廠商為代表的6寸走向8寸,實際量產和提供樣片之間還存在著較大的差距。三是龍頭企業專利和非專利技術帶來的知識產權積累,根據Cree2020年報披露數據顯示,截至2020年6月28日,Cree擁有或[敏感詞]被許可的1395項美國專利和2425項外國專利,各種有效期延長至2044年。雖然現有Cree現有大量專利即將過期,且Cree也不確定是否可以重新通過審查,但是瘦死的駱駝比馬大。另外,30多年的非專利專有技術的重要性也是不可忽視的,

中短期內,Cree在知識產權方面仍處于金字塔的頂端。 產能缺口有多大?Cree2019年的長期材料訂單就已達約8億美金,且這個數據還一直再增加。另外,看最近傳播較廣的特斯拉案例,如果按照2022年過100萬輛測算,在不考慮特斯拉進一步在加大碳化硅在OBC、充電器的使用的情況下,2022年的碳化硅用量約為25萬片。而目前全球SiC硅晶圓總年產能約在40萬~60萬片,特斯拉就將消耗約為一半的全球產能。若考慮碳化硅在OBC、充電器的使用,大概1片6寸可以匹配3-5臺車,則將消耗全球所有的產能。

關于外延,相比襯底外延的技術難度較小,目前國內外廠商對外延的布局密度也遠高于襯底,

目前看外延市場被專業的外延廠商、器件廠商逐步瓜分帶來外延的市場集中度逐步降低是大勢所趨,材料寡頭廠商的外售材料中外延材料的比例大概率會逐步降低。 綜上所述,碳化硅導電材料既有錢又有勢,是一個非常有價值的產業環節。鑒于襯底的護城河更深,價值量更大,能提供的產業鏈話語權也更強,

如果說SiC材料是寶藏,襯底就是這座寶藏里面更加璀璨長久的鉆石。 Cree的材料業務做得怎么樣? Cree目前對外出售襯底或者外延片。2018年Cree材料的市場份額約為62%,由于其材料工廠的產能擴張速度相比羅姆、II-VI較慢,2020年上半年市場份額降低至45%(羅姆子和II-VI分別占據20%和13%的市場份額,三家企業合計持有78%的市場份額)。

2019年9月,Cree宣布計劃2019-2024年投資7.2億美元新建工廠,最終實現SiC材料和晶圓制造產能分別擴充至2017年的30倍以上。

一是繼續擴大6英寸產能,該材料工廠位于Durham,自動化程度較低且產能擴張性低,但隨著LED業務出售而帶來業務的退出,Cree也正在擴大Durham的150毫米的晶圓廠。

二是[敏感詞]個實現8英寸量產,該材料工廠位于Mohawk,

工廠自動化程度高且產能擴展性強,2022年上半年開始量產爬坡,2024年達產后將超過整體產量的50%。

為什么說Cree材料業務看8寸? 關于8英寸,大家最關注的可能還是產能、成本、產品質量,這些要素決定了Cree的材料業務的市場優勢。

1.材料產能 Cree 2021年2季度業績會中提出,8英寸在2020年取得了重大突破,并決定放棄最初Mohawk 6英寸的開發計劃,直接爬坡到8英寸,在2022年上半年建立起全球[敏感詞]8英寸碳化硅晶圓廠。

Cree在Mohawk的8英寸材料工廠預計2022年初就能開始爬坡,2024年材料產能達到一半以上。基于Mohawk的高完工率,2021年將是投資高峰期,資本性支出是5.5億元,2022年資本開支開始下降,23、24年會繼續下降。

根據目前Cree、SiCrystal、II-VI已經宣布的材料擴產計劃,并綜合國內廠商的擴產計劃,

2014年Cree大概率繼續守住[敏感詞]的位置。由于其8英寸工廠的自動化和可擴展性強,在資金實力允許的情況下,2014年后Cree在材料擴產的能力也是不可小覷的。

”我認為這只是材料市場供求關系的起伏。我想隨著時間的推移,我們會看到我們會回來并更強大。現在,我覺得更謙虛一點-“—Cree業績說明會 2.材料成本 據了解,8英寸的碳化硅設備金額約是6英寸設備的10倍,因此是否具備充分的成本優勢,市場一直存在不同的理解。不過,根據未來[敏感詞]個8英寸量產廠Cree自己的口徑:

2024年前8寸迎來成本優勢拐點。 根據Cree2021年Q1業績說明會中管理層的預測,在8寸的產能爬坡過程中,前期的成本會抵消8英寸大直徑的好處。當開始運營一段時間后,當產量提高、周轉變快,

最終會有一個成本優勢的交叉點,開始發揮8英寸的成本優勢。目前Wolfspeed的毛利率約為38%,預計2024年毛利率能夠達到50%,這里面8英寸的成本優勢也是貢獻力量之一。

”我們正在向200mm轉移、向現代化工廠轉移的事實將給我們更多機會。所以從根本上說我們一直在通過在基礎技術上大幅降低成本。而且我們仍然可以看到未來一些非常驚人的成本降低,我想我們的客戶也看到了“—Cree業績說明會 3.材料質量 今年在2季度業績說明會議上,

Cree宣稱就已經出來的材料而言,性能非常優秀,包括客戶關心的缺陷密度,因此Mohawk材料工廠直接布局8英寸襯底,放棄6英寸襯底。

4.材料供求關系 目前已經簽署的材料長期協議主要消化6英寸產能,新建的8英寸材料產能在爬坡階段主要由Cree自己消化。由于一般工業產品的認證周期在2-4年,汽車產品的認證周期在3-4年,材料客戶也需要相應的研發和認證周期,

預計2024年后的有大規模的外部材料訂單導入。 2024年后,Cree的8寸材料業務預期? 2024年后,預計Cree的8英寸材料將快速增長,并逐步推動8英寸占據主流材料應用。主要兩個方面的原因: 一是動力足。碳化硅產品“價格的敏感性”和8英寸的“成本優勢”,將推動下游器件廠商有足夠的動力向8英寸進行切換。碳化硅功率器件的整體性能指標遠超硅基,目前影響碳化硅大規模應用的核心障礙還是價格太高。碳化硅器件的降價將是市場爆發的有力催化劑,且目前4英寸和6英寸材料短期來看能夠帶來的成本優化速度有限,8英寸可能是實現成本降低[敏感詞]優勢的催化劑。

二是速度快。碳化硅產品的IDM客戶群體,將加快推動8寸材料實現快速導入。

集中度高。碳化硅功率器件繼續保留了硅基功率器件產品適合IDM模式的特點(工藝>設計,產品標準化),目前核心器件玩家仍然是ST、安森美、英飛凌等大型IDM企業和博世這樣傳統的汽車產業鏈企業。材料、器件設計、器件制造的市場集成度中短期內會非常高,即便長期看,大概率也會保持類似于硅基的功率市場的高集中度的市場結構。

因此,主流幾個大廠對8寸的迅速導入,就能夠快速推高8英寸滲透率。產業傳導速度快。區別于硅基中占有較大比例的代工模式,即“材料廠-代工廠-設計公司”的產能逐步傳導的機制,

IDM模式的”材料廠-IDM廠“的產業鏈結構會縮短新材料產品的導入周期。 綜上所述。 碳化硅市場對具備技術引力性的材料企業更加友好,相比硅基產業環境,碳化硅功率產業鏈有利于推動材料企業快速實現新一代技術的產能擴大。

預計Cree的8英寸在2024年后會有一波新的材料增長熱潮,推動碳化硅芯片產業鏈正式走入8英寸時代,并以此緩沖其在6英寸市場受到的擠壓。相比于硅時代,作為碳化硅時代的材料技術引領者,Cree獲取的獎賞可能更多。

03 2024年的器件產品業務

需求量、導入時機、廠商偏好,決定了Cree在汽車的電子的顯著優勢。

汽車電子是SiC功率主戰場。 根據Yole信息: 2019年碳化硅功率器件總市場規模約為5.41億美元,其中xEV的市場規模為2.25億美元,

xEV的市場規模占比約為42%。預計2025年碳化硅功率器件總市場規模達到25.6億元,其中xEV的市場規模達到15.5億元,

xEV的市場規模占比約為61%。

根據IHS的信息:

2025年車用碳化硅功率器市場需求開始爆發,并作為推動碳化硅功率市場的主要力量。

Cree在汽車電子的優勢。 天時。2024年前后是汽車電子產品導入的黃金周期。 汽車產品從Design-in到批量供貨一般需要3-4年,車型的生產周期一般是4-10年。2025年至2030年作為電動汽車爆發的時間,大量采用碳化硅的車型聚焦在這個時點集中上市,也就是說Desing-in的黃金時間大概是2021年至2026年。

以國內廠商為代表的追趕者,目前尚未有MOSFIT可批量的車規產品,加上產能和產品的車規認證和客戶認證,基本和這段時間擦肩而過。如果沒有國內汽車廠商以非常規渠道進行破格支持,國內廠商很難切入這個時段的汽車市場。

因此全球目前的主流玩家基本鎖定了2030年前的主要汽車應用需求(國內的比亞迪半導體情況特殊)。

地利。2024年后在器件端和產能端都將保持優勢。 器件端,Cree可避開逐步擁擠市場的短兵相接。追趕者產品目前還集中在SBD,即便國內廠商的MOS有一些送樣,但還鮮有批量的案例。但在2024年后,SBD大概率會因國內廠商的崛起帶來一些競爭格局的變化,汽車端的MOS應用可以避開SBD逐步擁擠的賽道。

產能端,Cree相比主流玩家也更具優勢。目前Cree正在建造一座車規級8英寸功率晶圓工廠和材料工廠,2022年開始爬坡,2024年達產。達產后器件能夠滿足550萬輛BEV需求(約為5%全球銷售份額),襯底能夠滿足2200萬BEV需求(約為20%的全球銷售份額)。

由于電車的銷量基數大(目前特斯拉消化1/3產能需求),汽車廠商綁定產能大戶是大概率事件。 人和。Cree汽車電子領域的銷售占比大概率過半。 Cree 2019年對外公布了產品線市場空間(opportunity pipeline)的金額,即可投標獲取Design-in的市場機會,約90億元,其中有29億美元的市場機會來源于電動汽車。

2021年Cree將該市場機會修正為100億元,且60%以上的市場機會來源于汽車市場需求。 目前,Cree通過過去約一年的時間參與投標了近50億元的市場機會,

目前已經獲得了約23億元的Design-in機會,其中汽車電子有不低于10億元的Design-in的機會,對外宣布的客戶包括大眾、德爾福科技、ABB、采埃孚、宇通客車等,且有客戶反映Cree的產品性能品質優秀,目前Cree在汽車領域的已有戰績還是不錯的。

綜上所述。 2024年后的十年內,綜合考慮Cree的產品導入、產能等情況,預計Cree在汽車市場能夠持續保持優勢,且在汽車領域的銷售額占比大概率超過其整體銷售額的一半,車用碳化硅的市場規模增長將成為Cree增長的主要動力。

免責聲明:本文轉載自“GaN世界”,支持保護知識產權,轉載請注明原出處及作者,如有侵權請聯系我們刪除。

公司電話:+86-0755-83044319

傳真/FAX:+86-0755-83975897

郵箱:1615456225@qq.com

QQ:3518641314 李經理

QQ:332496225 丘經理

地址:深圳市龍華新區民治大道1079號展滔科技大廈C座809室